首页

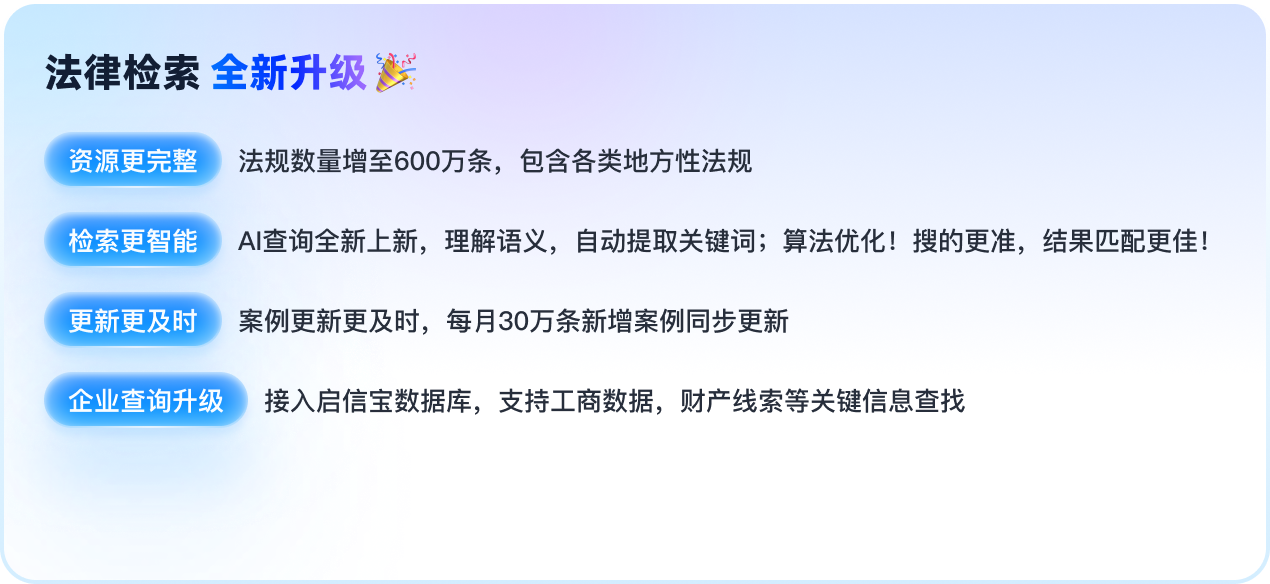

法律检索

法律研究

企业查询(启信宝)

合同审查

文书&合同起草

更多

智拾网

全部任务

法律计算器

法律计算器

个人

个人版

{groupname}

团队(0)

团队版咨询

智合AI团队版请联系商务详询

加入SVIP会员免费学

加入SVIP会员免费学

学习有效期: 365天

税务机关不可以对评估方法进行质疑

也不可以对评估结果提出质疑,除非有明显的证据证明存在问题。

净资产+三年的利润确定股权价格=净资产调整法

个人转让股权:

需要评估的情况=被投资企业的土地、房产、知识产权、探矿权等超过 20%

股权转让收入

货币性资产

非货币型资产

盈利补偿款=对赌

税务机关只看股权收入本身,最直接那层,不会看对赌协助中的约定,

比如股权转让收入时5亿,对赌协议规定没有完成指标要退还1亿,如果没完成指标,实际收入4亿,但税务机关征收看5亿,不看4亿,;同样的违约金也要交税。

税务机关核定方式:最认可评估,可以降低风险

企业转股收入确定:

评估价值法:

问题:

1、评估机构是谁找的?一般来说是转让方(卖方)找的。2、税务机关指定一家评估机构,能不能拒绝?要说:我已经找好税务机关在评估了,不能说计划找。3、存在买方找评估机构?有,比如:国有资产去买股权,国有资产的特点是防止国有资产的流失。

例如:受让方(买方)国有企业甲,转让方(卖方)乙,甲购买乙的股权,甲与乙谈的价格是5亿,如果买方甲去找评估机构,评估价格是高于5亿还是低于5亿?肯定是高于5亿。比如评估价10亿,就是说国有企业甲用5亿元买了乙企业价值10亿元的股权。请问:乙按照什么基础交税?税务机关认可评估机构的评估价10亿元,只收到了5亿元,却要按照10亿交税,该怎么办?乙找评估机构重新评,评成5亿,与谈的价格一致。

注意2份评估报告不要放在一起。把价格高的评估报告藏起来。

评估价值法有4种,请问1、税务机关能不能对评估方法质疑?不可以。2、税务机关能不能对结果进行反对?不可以。但是税务机关有确凿的证据证明价格明显不合理,可以要求企业调整。

净资产调整法:

可以按照这个方法定股权价值,税务局认可。适合账做得很全的公司

问:评估价值法好还是净资产调整法好?

评估:税务机关认可这个方法(没说认可结果);出评估费;

净资产:税务机关不一定认;自己的财务、律师能算;

购入成本法:部分地区适用,采用核定征收的企业 账不全的 税务机关用 挺多的

个人转股:

与企业最大的区别是:税务机关没法强迫个人去找评估机构

会增值的资产超过20%,“可参照”...应该做

预期收益法:【可操作的具体方案】

看地区的,跟税务说:要有依据,说海南省XX文是这么操作的。

其他合理方式:

企业转让股权的收入:评估时候要注意的点;

个人股权转让:净资产法;重要资产的比重大要评估

对赌,即盈利补偿款,也应并入股权转

一企业股权转让(价款)收入的确定

1.评估价值法:股权转让收入税务机关最认可的就是评估价值法,评估机构给出的能降低风险。

2.净资产调整法:净资产+三年利润,有些税务机关不认

3.购入成本法:适用自然人股东持有期间采用核定征收的企业

二个人股权转让(价款)收入的确定

一般按照净资产核定,没法强迫个人转让股权去找评估机构,但超过20%......

税务机关可参照就是应当

税务机关才不管什么意思自治,反避税

相关课程

授课导师

学员动态

首页

法律检索

法律研究

企业查询(启信宝)

合同审查

文书&合同起草

更多

智拾网

全部任务

法律计算器

法律计算器

个人

个人版

{groupname}

团队(0)

团队版咨询

智合AI团队版请联系商务详询