首页

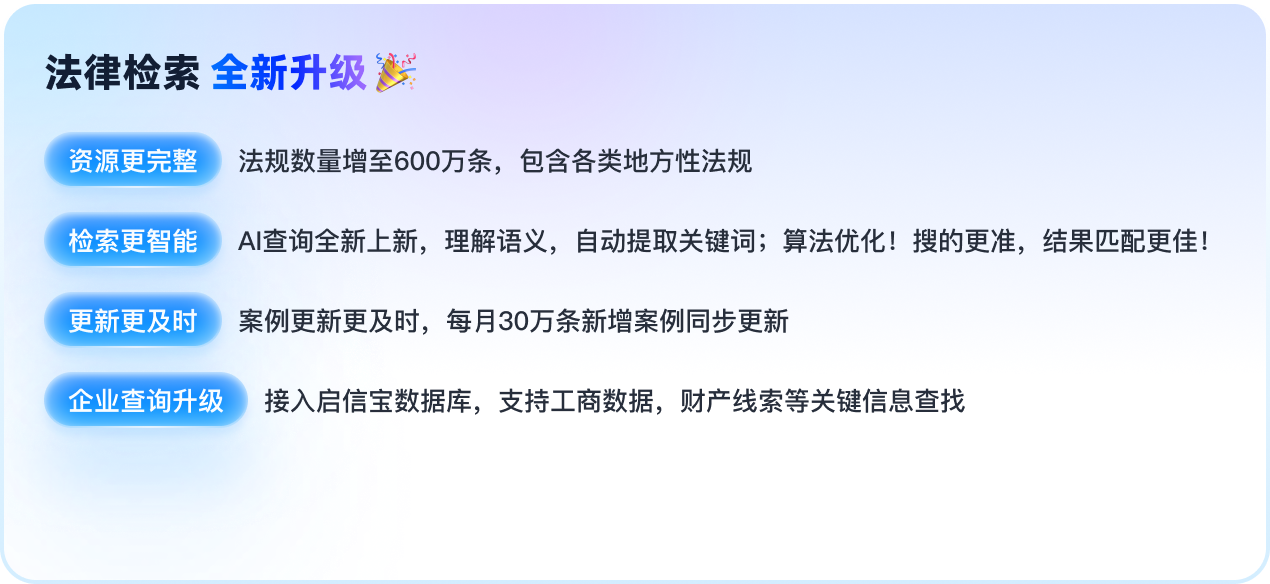

法律检索

法律研究

企业查询(启信宝)

合同审查

文书&合同起草

更多

智拾网

全部任务

法律计算器

法律计算器

个人

个人版

{groupname}

团队(0)

团队版咨询

智合AI团队版请联系商务详询

加入SVIP会员免费学

加入SVIP会员免费学

学习有效期: 365天

财税2016年101号文,完成投资不用缴税,之后再转让时候缴税

2014年116号公告 分5年缴纳

2016年62号公告评估价格不合理,要进行调整

2019年74号公告,无偿赠送房地产,处理一样

第3点

对纳税人(再转让人)最不利

列类

王五(500万)→张三(1000)→我(免费)→李四(2000万)

a。实际取得成本 张三500万

b.计税成本,转让价格500万税务不认可,认为1000万 所以计税成本是1000万

财税2016 第101号文 股权投资 递延至股权转让时交税,此时股权估值高的,对自己最有利。

利用该税收优惠,且未来不发生转让的情况下,可以将技术入股的估值估高,可以在税前摊销扣除费用,企业所得税就少了。

财税2016年62号公告 如果入股的价格明显不合理,税务机关有权调整。

财税2019年74号公告 个人无偿赠予房产 与股权赠予是类似的

股权转让成本

股权成本(原值)确认难点

投资额超标:

投资额1000万,300万进注册资本,700万进资本公积,成本=1000万

非货币资产不合理估值入股

股权多估值的,未来能不能作为成本扣除?不确定。有权进行核定

【财税2016年101号文】

甲:用1500万股权(非货币性资产)投资乙公司,增值1500万,*25%交税,税务允许分5年交税,每年交300*25%=75万的税;甲公司投资时点不用交税,转让股权时一起交税。

不转让的时候,增值部分可以不交税

【财税2016年62号公告】

原始凭证无法提供

初始无偿受赠:

【财税2019年74号公告】

作业:看无偿赠送房地产。处理模式类似

第三条,对股权再转让方(纳税人)最不利,不能适用

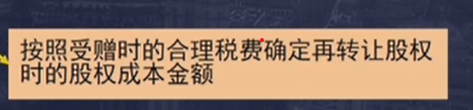

股权计税成本:转让方取得股权时 税务机关核定的价格

实际取得成本:转让方取得股权时实际付的钱

1投资额超标

300万元注册、700万元资本公积或溢价

税务机关按照1000万元认成本

2不合理估值入股

非公

财税 2016 101号文

财税 2014、116号文,股权投资、可以分5年交税

2012--62号公告---如果估值不合理,税务机关有权调整

2015--11号,个人如果一直不转让,可以用高估值

企业--原始凭证无法提供

A企业其他信息--股东会等资料

B核定15%

C账面价值

个人--没有提供任何资料

无偿取得---67号公告

原持有人股权投入价值---可扣除

财税2019 -74号公告(关于无偿赠送房地产处理方式类似)

各地税局主流

第三种情况--对纳税人或股权再转让方最不利》》

股权计税成本:

实际取得成本

股权转让成本的确定

一、企业

财税2014年116号公告

股权对外投资(非货币投资入股,股权、房地产)当然也是股权转让行为

财税2015年41号公告 增值部分分5年缴税

财税2014年101号公告 转让时候交,但不转让呢?

财税2016年62号公告,针对能够折旧的资产,抵扣企税的情况下,防止过分高估,税务机关有权核定即调整。

二、个人

财税2015年41号公告,

三、原始凭证无法提供

各地税局主流操作就这三点

四、财税年67号文

财税2019年74号,无常赠与房产

相关课程

授课导师

学员动态

首页

法律检索

法律研究

企业查询(启信宝)

合同审查

文书&合同起草

更多

智拾网

全部任务

法律计算器

法律计算器

个人

个人版

{groupname}

团队(0)

团队版咨询

智合AI团队版请联系商务详询